-

Connect

Connect

-

👈👈ギガ速FX_index

👈👈ギガ速FX_index

-

👈Signal Card 20

#15_ ローソク足の移動平均線タッチ、超え、割れ

- 🔙 前のページへ戻る

- 🔜 次のページへ進む

#15_ ローソク足の移動平均線タッチ、超え、割れ

私が MA を使うのはローソク足と MA の位置関係を見るためです。

ごく稀に[ごくまれに]

数や頻度がきわめて少ないさまを表す表現 、MA のみでトレードする方もいるようですが、私が MA の傾き[かたむき]

기울기や並びで相場の状況を判断した上で見ているのは、ローソク足が上や下にある MA にタッチして弾かれたり、逆に上にあった MA を超えて上昇したり、下にあった MA を割り込んで下落したりする動きです。

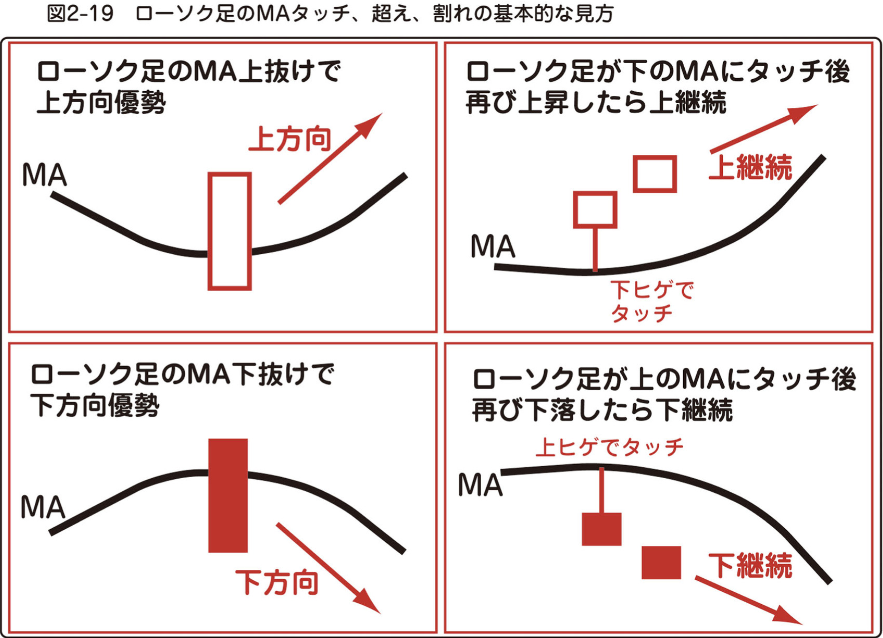

ローソク足のMAタッチ、超え、割れの基本的な見方

基本的な考え方は、

となります(図2-19 )。 今、上と下どちらの方向が優勢なのかを見ています。

ただ、私の場合は MA のみで判断してエントリーすることはありません。

ローソク足のタッチ、超え、割れが発生した時のMA の傾き[かたむき]

기울기も大切です。

例えば、「ローソク足が MA を上抜けたら流れは上」と考えるのが基本ですが、

その時の MA の傾き[かたむき]

기울기が下向きの場合は一時的に下向きの MA を突破[とっぱ]

돌파して上昇しても、

再び下降トレンドに戻る可能性が高いので、エントリー根拠にはしにくいかなと思います。

MA を使ったエントリー判断としては MA の傾き[かたむき]

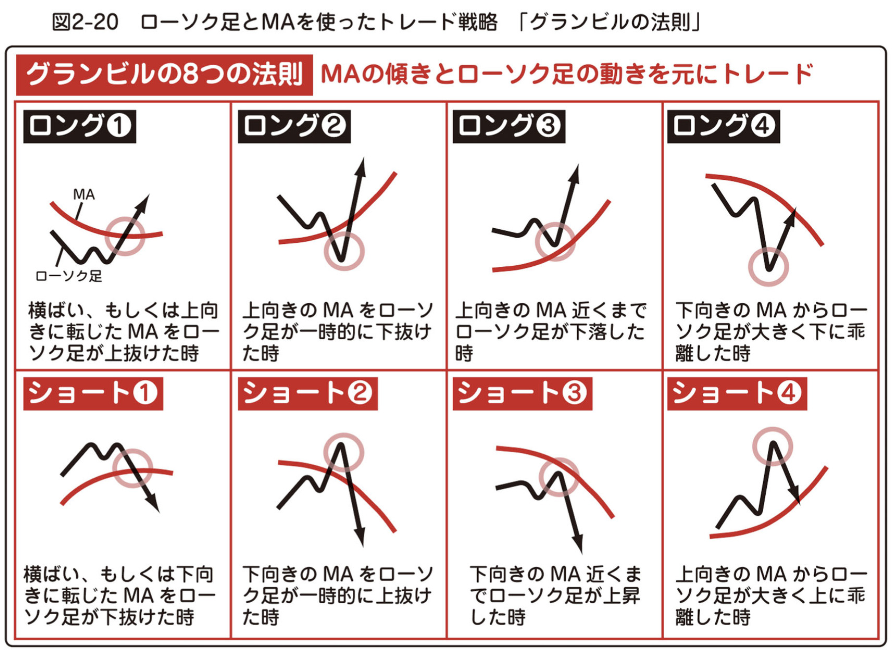

기울기まで考慮した「グランビルの法則」がとても有名です。

次の図図2-20 に示した[しめした]ので参考にしてください。

ローソク足とMAを使ったトレード戦略「グランビルの法則」

これまで見て来たように、単純な高値・安値ライン、高値・安値がたくさん集まったライン、

キリの良いレート、トレンドラインなどのサポート、レジスタンス、そして、そのサポート、レジスタンスに対するローソク足の反応を見ることが大切です。

MA も水平線や傾き[かたむき]

기울기のあるトレンドラインと同様に、値動きに対するサポートやレジスタンスになります。

また、MA はある一定期間のレートの平均値です。

そのため、レートには平均値である MA に近づこう、近づこうとする磁力が働いています。

その 磁力[じりょく]

磁石が作用し合う力。またはこれと同種の力

자력 を 跳ね[はね] 、跳ね返される

⇒ 依頼や要求に取り合ってもらえないこと。

はね返される 返して、レートが MA の上で上昇するのは、これまでの平均値を上回るほど上昇の勢いが強いことを意味しています。

例えば、ローソク足がいったん MA にタッチして反転上昇すれば、上昇の勢いが復活したことになります。

逆にレートが MA を上から下に割り込む場合は、

平均値 以上だったレートが失速して、平均値以下になるわけですから、レートに勢いがなくなったということになります。

MA のみを見てエントリーはしませんが、エントリーした後、相場がどのように変化して行くのかを測るのに活躍してくれます。

MA のおかげで早めに逃げる、強気でホールドする、という判断が出来ますし、私にとっては MA もなくてはならない大事なツールです。

ただし、高値や安値は、過去のチャートを確認すれば簡単に把握できますし、誰が見てもその位置に大きな差はありません。

その点、MA は、平均値をとる設定期間が違うと、MA 自体の曲線の形も位置も変化しますので、

20sma と 40SMA を見ている人では同じ値動きでも変わって見えてしまいます。

そのため、多くの投資家がチャート上に表示しているであろう MA を選んで表示させています。

第3章で紹介する「Rion チャート」で表示している SMA の期間は 20、75、200、240

(5分足チャートの 240sma は 1時間足チャートの 20sma と同じ値になります)。

何度か試行錯誤して、「自分が使いやすい、 効いている[きいている]

効果や効能が表れていること 」と思えるものがこちらでした。

MA はその時々のチャートで「( 効いている[きいている]

効果や効能が表れていること 期間どの期間の MA や上位足 MA がサポート、レジスタンスとしてよく機能しているか)」がかなり違います。

MA が効くか効かないかは、その MA を参考にしている投資家の数の多さによって決まるので、毎回、同じものが主役になるわけでもありません。

「20 ~ 25」、「50 ~ 75」 などの間で考えて頂いて、自分が気持ち良くて見えやすい数値に設定して問題はないかと思います。

100 や 200 という期間は多くの投資家が注目している、という理由で表示させているトレーダーが多いようです。

私が 200sma を表示させているのも同じ理由です。

ただし、あまりにこだわり過ぎると、答えのない 沼[ぬま]

늪 にはまります。

20 でも 21 でも、50 でも 75 でも、5分足レベルの小さな世界ではほとんど大きな影響はありませんし、

先ほども言いましたが、意識される時もされない時もあります。 FX 会社で微妙に違う位置になってしまいますし……(終値の平均値が違うからです)。

私が 20 を重要視しているのは、FX 会社などで「20 営業日」が一区切りとしてカウントされることが多いからです。

実際、勝っているトレーダーさんの MA の数値は実に様々です。 MA はあくまで補助ですので、「大体で良い」くらいに考えておきましょう。

「全く決められない」という方は最初、私と同じ設定で始めてみてください。

これまで見てきたように、チャート分析には様々な要素があります:

これらは全てサポートとレジスタンスとして機能し、ローソク足の反応を観察[かんさつ]

관찰することが重要です。

レートがMAを上回る場合:

レートがMAを下回る場合:

MAは以下のような場面で特に有効です:

MAの設定期間によって、その形状や位置が変化します。

例えば、20smaと40SMAでは、同じ相場でも異なる見え方をすることがあります。

一般的によく使用される期間:

注意点: MAの効果は、それを参考にしている投資家の数に依存します。 常に同じ設定が最適とは限りません。

MAはあくまで補助ツールです。 「大体で良い」という姿勢で臨むのが賢明です。

初めての方は、まず標準的な設定(例:20, 75, 200)から始めてみることをお勧めします。